Účtovníctvo, Dane & Legislatíva | Účtovníctvo & Finančné výkazy

Oceňovanie menového forwardu v účtovníctve

Praktický príklad oceňovania menového forwardu podľa slovenských účtovných štandardov a IFRS.

29.04.2013 | Zdroj: AFIT, s.r.o.

Martin Svitek, AFIT, s.r.o.

V tomto článku prinášame príklad oceňovania menového forwardu v reálnej hodnote, ktoré zodpovedá požiadavkám slovenských postupov účtovania pre podnikateľov ako aj IFRS.

Menový forward v príklade má nasledovné podmienky:

- uzatvorený

3.10.2011 (dátum obchodu)

- splatnosť

5 mesiacov => vysporiadanie 5.3.2012 (= spotový obchod vysporiadaný

5.10.2011 t.j. o 2 pracovné dni + 5 mesiacov)

- forwardový

kurz dohodnutý s bankou 1,325 USD/EUR

- nákup

1 000 000 USD (podnik v dátume vysporiadania nakupuje USD)

- predaj

754 717 EUR ( = 1 000 000 / 1,325)

Ocenenie k 3.10.2011

Ocenenie z pohľadu podniku má zohľadniť skutočnosť, že reálna hodnota pri prvotnom vykázaní má byť 0, tzn. rovná nulovej prvotnej platbe pri uzatvorení derivátového obchodu.

Základným vstupom pre ocenenie menového forwardu je forwardový kurz odvodený z krivky forwardových menových kurzov na medzibankovom trhu. Podnik ju má možnosť získať od banky, s ktorou uzatvoril menový forward. Banka má k týmto dátam jednoduchý prístup.

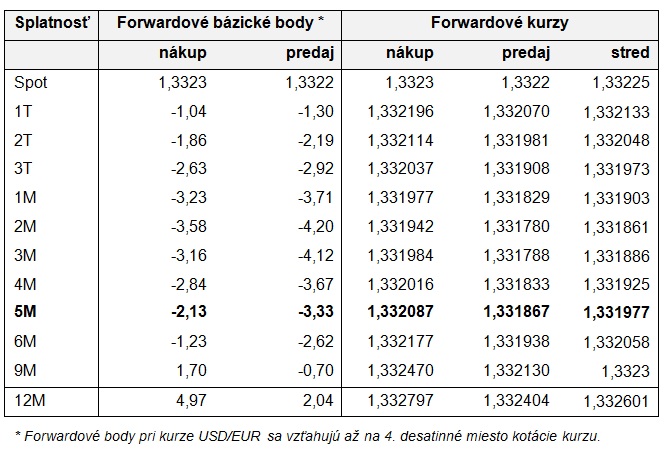

Trhová (medzibanková) krivka forwardových kurzov k 3.10.2011 vyzerala nasledovne:

Poznámka: Ak je potrebné získať

hodnotu forwardového kurzu pri následnom ocenení a splatnosť sa nenachádza

na krivke, hodnota sa určí podľa najbližších bodov tzv. interpoláciou. Napr.

stredový kurz pre splatnosť 2,33 mesiaca sa pri jednoduchej lineárnej

interpolácii vychádzajúcej z kurzov na 2 a 3 mesiace rovná 1,331869 = (1,331886 – 1,331861) x 1/3 + 1,331861.

Sú možné zložitejšie metódy interpolácie, napr. kvadratická.

Krivka forwardových kurzov je určená z pohľadu kótujúcej protistrany, t.j. banky, ktorá zverejňuje, za aké kurzy na medzibankovom trhu realizuje menové forwardy. Podnik vystupuje v pozícii kupujúceho USD, kótujúca protistrana predáva USD, preto pri otázke, či použiť nákupný alebo predajný kurz, je relevantný stĺpec „predaj“.

Ak by podnik zobral pri ocenení priamo medzibankovú krivku, bola by v ocenení zohľadnená aj strata, ktorá vyplýva z toho, že od banky pri forwarde dostane menej výhodný kurz ako vyplýva z medzibankovej krivky (ktorá zohľadňuje veľkoobchodný medzibankový trh). Podnik však nemôže reálne robiť obchody na veľkoobchodnom medzibankovom trhu, preto by mal zohľadniť forwardový kurz, ktorý je mu vlastný. V ocenení je preto potrebné zohľadniť spread voči trhovej krivke, ktorý na podnik banka uplatňuje. Zakomponovanie tohto spreadu vedie k nulovej prvotnej hodnote forwardu v súlade s účtovnými požiadavkami.

Trhový forwardový medzibankový kurz predaj bol 1,331867. Kurz, ktorý dostal podnik bol 1,325 => banka uplatnila spread = - 0,006867 ( = 1,325 – 1,331867 ). Tento spread je možné udržiavať konštantný počas celej životnosti forwardu, pokiaľ sa preukázateľne nezmenia podmienky, za ktorých bol obchod uzatvorený (napr. zmenou ratingu podniku, ktorá by mohla mať vplyv na výšku spreadu, alebo všeobecným znížením/zvýšením spreadov uplatňovaných bankami na porovnateľné podniky a podkladové objemy obchodov).

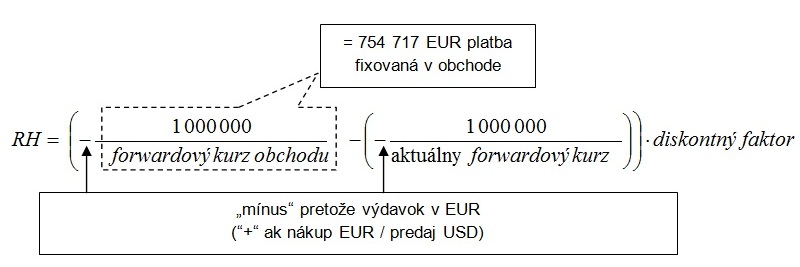

Vzorec pre výpočet reálnej hodnoty (RH) forwardu:

Pre nákup USD možno vzorec interpretovať nasledovne:

Porovná sa:

- výška výdavku v EUR, ktorý je fixovaný pri forwardovom kurze

obchodu (hodnota konštantná počas celej životnosti forwardu = 754 717 EUR),

a

- výška výdavku v EUR pri kúpe 1 mil. USD na základe

aktuálneho forwardového kurzu (na dobu zostávajúcu do splatnosti obchodu)

Rozdiel je diskontovaný na súčasnú hodnotu za obdobie zostávajúcej splatnosti kontraktu.

Ku dňu realizácie obchodu 3.10.11 sú kurzy nasledovné:

- forwardový

kurz obchodu = 1,325

- aktuálny

trhový forwardový kurz predaj – spread =

1,331867 - 0,006867 = 1,325

- => RH = 0 (ako

rozdiel kurzov)

Poznámka

V literatúre sa je možné najčastejšie stretnúť s oceňovaním menového forwardu prostredníctvom diskontovania podkladových pozícií aktuálnou výnosovou krivkou na dobu splatnosti.

V príklade:

+ 1 000 000 USD diskontovaných USD úrokovou sadzbou a výsledok prevedený na EUR aktuálnym spotovým kurzom

- 754 717 EUR diskontovaných USD úrokovou sadzbou

Táto hodnota však nezohľadňuje tzv. bázický spread medzi jednotlivými menami obchodu, ktorý je tiež súčasťou reálnej hodnoty. Forwardové kurzy (body) zohľadňujú všetky riziká a preto je najvhodnejšie používať ich pre výpočet reálnej hodnoty. Otázka bázických spreadov v ocenení sa stala aktuálnou predovšetkým od obdobia začiatku finančnej krízy.

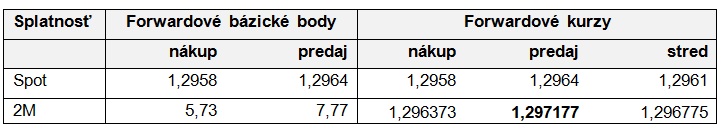

Ocenenie k 31.12.2011

Trhová krivka forwardových kurzov k 30.12.2011 (posledný pracovný deň => použitá aj pre závierkové ocenenie) je nasledovná:

Splatnosť 2-mesačných forwardov kótovaných k dátumu

5.3.2012 ( = dátum vysporiadania obchodu) sa nachádza priamo na kótovanom bode forwardovej

krivky => nie je potrebná žiadna interpolácia a berie sa priamo kotácia

kurzu z tabuľky.

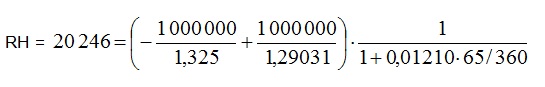

- Úroková

sadzba pre diskontný faktor 2M Euribor splatnosť 5.3.2012 = 1,210% (65 dní).

V prípade, ak by doba zostávajúca do splatnosti bola napr. 75 dní, úroková

sadzba pre diskontný faktor by sa určila interpoláciou na základe sadzieb 2M

a 3M Euriboru podobným spôsobom, ako výpočet forwardového kurzu

z bodov na forwardovej krivke popísaný vyššie

- Aktuálny

trhový forwardový kurz predaj = 1,297177

- Aktuálny

trhový forwardový kurz upravený o spread = 1,29031 ( = 1,297177 –

0,006967)

K 31.12.2011 zaúčtuje firma nerealizovaný zisk vo výške

20 246 EUR na účet 414 (D) vo vlastnom imaní, tzn. nie cez výsledovku,

pretože sa jedná o derivát obchodovaný na neverejnom trhu. O rovnakú

čiastku navýši hodnotu forwardu na súvahovom účte 373 (MD). Podľa IFRS sa

nerealizovaný zisk (strata) z derivátu vždy musí zaúčtovať cez výsledovku

(IFRS nepredpisujú účtovú osnovu, ak by sa použila osnova zo slovenských postupov

účtovania, zisku by zodpovedal účet 667).

Hodnoty k dátumu vysporiadania 5.3.2012

Oceňovanie neprebieha, pretože sa účtujú priamo platby, pričom prijatá úhrada 1 000 000 USD je prepočítaná na EUR kurzom NBS k 5.3.2012, ktorý predstavoval 1,3220 EUR/USD.

Výsledný zisk z forwardu je 1 713 EUR = 1 000 000 USD / 1,3220 - 754 717 EUR.

Autor je školiteľom spoločnosti AFIT, s.r.o., (Accounting for Financial Instruments Trainings), ktorá poskytuje školenia v oblasti účtovníctva finančných nástrojov (cenné papiere, úvery, hedging, oceňovanie reálnou hodnotou). V prípade otázok ho môžete kontaktovať na e-mailovej adrese afit@afitrainings.eu.

Zvoľte si bezplatné zasielanie newslettera e-mailom alebo RSS správ a zostaňte informovaní o novom obsahu na CFO.sk.

Dajte nám vedieť Vaše pripomienky a podnety k portálu - napíšte nám na cfo@cfo.sk.