Účtovníctvo, Dane & Legislatíva | Dane

Metodický pokyn Finančného riaditeľstva k daňovej licencii

Inštruktáž pokrýva platenie a zápočty daňovej licencie, zánik nároku na jej zápočet, zníženie daňovej licencie na polovicu a ďalšie vybrané otázky

23.02.2015 | Zdroj: Finančná správa SR

CFO.sk

Finančné riaditeľstvo SR vydalo vo februári 2015 metodický pokyn k daňovým licenciám podľa § 46b Zákona o dani z príjmov (ZDP).

Daňová licencia je minimálna daň po odpočítaní úľav na dani pre

príjemcov investičnej pomoci a stimulov podľa § 30a alebo § 30b alebo úľav

na dani podľa § 52 ods. 3 a 4 ZDP a po zápočte dane zaplatenej v zahraničí

podľa § 45 ZDP (zamedzenie dvojitého zdanenia), ktorú platí daňovník právnická

osoba za každé zdaňovacie obdobie, za ktoré je jeho daňová povinnosť vypočítaná

v daňovom priznaní nižšia ako ustanovená výška daňovej licencie, alebo za ktoré

vykázal daňovú stratu.

Výška daňovej licencie, ktorú je daňovník povinný platiť,

závisí od ročného obratu daňovníka a od skutočnosti, či daňovník je alebo nie

je platiteľom dane z pridanej hodnoty k poslednému dňu

zdaňovacieho obdobia ("ZO"). Pre pripomenutie daňovník, ktorý:

- k poslednému dňu ZO nie je platiteľom DPH s ročným obratom, ktorý neprevýšil 500 000 eur, platí daňovú licenciu vo výške 480 eur,

- k poslednému dňu ZO je platiteľom DPH s ročným obratom, ktorý neprevýšil 500 000 eur, platí daňovú licenciu vo výške 960 eur,

- za ZO dosiahol ročný obrat viac ako 500 000 eur, platí daňovú licenciu vo výške 2 880 eur.

Čo sa týka definície

ročného obratu, tá nie je ustanovená priamo v ZDP, ale ZDP sa odvoláva na §

6 ods. 4 zákona č. 479/2009 Z. z. o orgánoch štátnej správy v oblasti daní a

poplatkov, podľa ktorého sa za ročný obrat považuje súhrn výnosov zo všetkých

činností vykonávaných za príslušné ZO (u daňovníka účtujúceho v sústave

jednoduchého účtovníctva je to súhrn príjmov zo všetkých ním vykonávaných

činností za príslušné ZO).

Čo sa týka druhého kritéria, rozhodujúce je, či daňovník je

alebo nie je platiteľom DPH

k poslednému dňu zdaňovacieho obdobia, za ktoré sa má daňová licencia

uhradiť, napr. k 31.12.2014, ak má uhrádzať licenciu za kalendárny rok

2014.

Splatnosť daňovej

licencie

Daňová licencia je za príslušné ZO splatná v lehote na

podanie daňového priznania podľa § 49 ZDP, tzn. do troch kalendárnych mesiacov

po uplynutí ZO za predpokladu, že daňovník nemá predĺženú lehotu na podanie

daňového priznania.

Daňová licencia sa prvýkrát platí za zdaňovacie obdobie,

ktoré začína najskôr 1.1.2014, tzn.:

- daňovník so ZO kalendárny rok 2014, ktorý nemá predĺženú lehotu na podanie DP, zaplatí daňovú licenciu v lehote na podanie DP za dané zdaňovacie obdobie, tzn. do 31.3.2015,

- daňovník so ZO kalendárny rok 2014, ktorý má predĺženú lehotu na podanie DP podľa § 49 ods. 3 ZDP, zaplatí daňovú licenciu v tejto novej predĺženej lehote,

- daňovník so ZO hospodársky rok, ktorý začal v roku 2014 a skončí v roku 2015, zaplatí daňovú licenciu v lehote na podanie DP za dané ZO; na daňovníka so ZO hospodársky rok, ktorý začal v roku 2013 a skončil v roku 2014, sa nevzťahuje povinnosť platiť daňovú licenciu, nakoľko uvedené zdaňovacie obdobie začalo pred 1.1.2014,

- daňovník, ktorý v kalendárnom roku 2014 mení ZO z kalendárneho roka na hospodársky rok, platí daňovú licenciu za ZO ukončené dňom predchádzajúcim dňu zmeny spolu s daňovou licenciou za bezprostredne nasledujúce ZO podľa prechodného ustanovenia § 52za ods. 9 ZDP (problematika daňovej licencie v ZO kratšom ako 12 mesiacov je bližšie rozobratá v 6. oddiele metodického pokynu),

- daňovník, ktorý bude meniť ZO z kalendárneho roka na hospodársky rok v roku 2015 a nasledujúcich, za ZO ukončené dňom predchádzajúcim dňu zmeny bude platiť pomernú časť daňovej licencie podľa § 46b ods. 6 ZDP v lehote na podanie daňového priznania podľa § 49 ZDP (viď 6. oddiel metodického pokynu).

6. oddiel metodického pokynu rozoberá okrem prechodu

z hospodárskeho na kalendárny rok alebo naopak aj situácie, v ktorých

daňovník v priebehu zdaňovacieho obdobia zaniká k rozhodnému dňu

napr. z dôvodu zlúčenia, ako aj prípady, keď daňovník vstúpi do konkurzu

alebo likvidácie.

Zníženie daňovej

licencie na polovicu a daňovníci, ktorí neplatia DL

ZDP poskytuje zvýhodnenie subjektom zamestnávajúcim osoby so

zdravotným postihnutím v podobe zníženia DL na polovicu. Toto zvýhodnenie

je upravené v § 46b ods. 3 ZDP, podľa ktorého sa DL zníži u daňovníka, ktorého

priemerný evidenčný počet zamestnancov so zdravotným postihnutím za ZO je

najmenej 20 % z celkového priemerného evidenčného počtu zamestnancov. Toto

percento sa počíta zo štvrťročného výkazu o práci (Práca 2-04) podľa Vyhlášky

Štatistického úradu č. 358/2011. Finančné riaditeľstvo v metodickom pokyne

upresňuje, ktorí zamestnanci sa do evidenčného počtu zahŕňajú, a ktorí

nie. Napr. sa sem nezahŕňajú osoby, s ktorými boli uzavreté dohody o prácach

vykonávaných mimo pracovného pomeru (§ 223 až 228 Zákonníka práce) –

zamestnávanie osôb so zdravotným postihnutím na základe takýchto dohôd teda

nezakladá právo na zníženie DL.

DL neplatia daňovníci za zdaňovacie obdobie, v ktorom

vznikli, okrem daňovníka, ktorý je právnym nástupcom daňovníka zrušeného bez

likvidácie. To znamená, že daňovníci, ktorí boli zapísaní do Obchodného

registra v priebehu roku 2014, za zdaňovacie obdobie od dátumu vzniku do

31.12.2014 neplatia DL.

DL neplatia ani daňovníci, ktorí nie sú založení alebo

zriadení na podnikanie (metodický pokyn tento pojem v 4. oddiele bližšie

upresňuje), ďalej verejná obchodná spoločnosť, Národná banka Slovenska a Fond

národného majetku Slovenskej republiky (§ 12 ods. 3 a 4 ZDP). Za daňovníkov,

ktorí nie sú založení alebo zriadení na podnikanie, sa však na účely ZDP

nepovažujú obchodné spoločnosti nezaložené na účel podnikania.

DL ďalej neplatia daňovníci, ktorí prevádzkujú chránenú

dielňu alebo chránené pracovisko podľa § 55 zákona č. 5/2004 Z. z. o službách

zamestnanosti, pričom podľa metodického pokynu ju neplatia ani v tom

prípade, ak chránenú dielňu alebo pracovisko prevádzkujú iba časť zdaňovacieho

obdobia.

DL neplatí daňovník, ktorý sa dostane do konkurzu alebo

likvidácie (§ 41 ods. 4, 6, 8 a 9 ZDP). Ak by však k vyhláseniu konkurzu došlo

v priebehu roka 2015, daňovník by bol povinný platiť daňovú licenciu za

zdaňovacie obdobie, ktoré predchádza dňu vyhlásenia konkurzu v pomernej výške

podľa počtu mesiacov trvania ZO. Metodický pokyn túto problematiku bližšie

rozoberá v 6. oddiele.

Kladný rozdiel medzi

výškou daňovej licencie a vypočítanou daňou a jeho zápočet

Ak je v niektorom ZO daň vypočítaná v daňovom priznaní

nižšia ako daňová licencia (alebo ak daňovník vykáže daňovú stratu), musí daňovník zaplatiť daň vo výške daňovej licencie. Napríklad ak jeho daňová povinnosť za

rok 2014 dosiahne 2 000 eur, k 31.12.2014 bol platiteľom DPH a obrat

presiahol 500 000 eur, musí zaplatiť daňovú licenciu vo výške 2 880

eur.

Tým mu vznikne kladný rozdiel vo výške 880 eur, ktorý môže

započítať na daňovú povinnosť pred uplatnením preddavkov na daň (§ 42 ZDP)

najviac v troch bezprostredne po sebe nasledujúcich ZO nasledujúcich po ZO, za

ktoré bola daňová licencia zaplatená, ale

len na tú časť daňovej povinnosti, ktorá prevyšuje sumu daňovej licencie (t.j.

vždy bude platiť minimálnu daň vo výške daňovej licencie). Kladný rozdiel vo

výške 880 eur za rok 2014 si tak môže započítať na tú časť daňovej povinnosti,

ktorá prevyšuje sumu daňovej licencie v zdaňovacích obdobiach rokov 2015 až

2017.

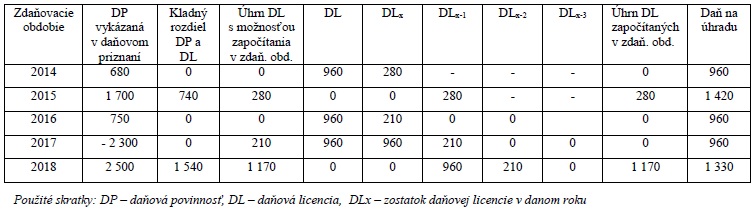

Príklad

Daňovník je platiteľom DPH ku koncu každého z ďalej

uvedených ZO. V žiadnom z týchto ZO jeho ročný obrat nepresiahne 500 000 eur.

Za ZO rokov 2014 až 2018 vykáže daňovú povinnosť, resp. daňovú stratu podľa tabuľky

nižšie. Ako bude daňovník postupovať pri platení daňovej licencie a pri

započítavaní kladného rozdielu v jednotlivých zdaňovacích obdobiach? Pre

zjednodušenie v príklade neuvažujeme s platením preddavkov na daň a s odpočtom

daňovej straty.

V daňovom priznaní za ZO roka 2014 daňovník vykáže DP 680

eur, ktorá je nižšia ako ustanovená výška DL, preto je povinný zaplatiť DL vo

výške 960 eur. Kladný rozdiel medzi DL a skutočnou DP vykázanou v daňovom

priznaní vo výške 280 eur (960 – 680) si môže započítať na tú časť DP, ktorá

prevyšuje sumu DL v zdaňovacích obdobiach rokov 2015 až 2017.

V daňovom priznaní za rok 2015 daňovník vykáže DP 1 700 eur,

ktorá je vyššia ako ustanovená výška DL, preto daňovník nie je povinný platiť

DL. Má však možnosť započítať si kladný rozdiel za zdaňovacie obdobie roka 2014

vo výške 280 eur. Daňovník za ZO roka 2015 zaplatí daň vo výške 1 420 eur (1

700 – 280).

V daňovom priznaní za rok 2016 daňovník vykáže DP 750 eur,

ktorá je nižšia ako ustanovená výška DL, preto je povinný zaplatiť DL vo výške

960 eur. Kladný rozdiel vo výške 210 eur (960 – 750) si môže započítať na tú

časť DP, ktorá prevyšuje sumu DL v zdaňovacích obdobiach rokov 2017 až 2019.

V daňovom priznaní za rok 2017 daňovník vykáže daňovú stratu

2 300 eur. Aj v tomto prípade je povinný platiť DL vo výške 960 eur. Daňovník

si môže DL vo výške 960 eur započítať na DP v rokoch 2018 až 2020. Kladný

rozdiel za ZO roka 2016 vo výške 210 eur si daňovník nemôže v roku 2017

započítať, nakoľko za dané ZO vykáže daňovú stratu.

V daňovom priznaní za rok 2018 daňovník vykáže DP 2 500 eur,

ktorá je vyššia ako ustanovená výška DL, preto daňovník nie je povinný platiť

DL. Má však možnosť započítať si kladný rozdiel za rok 2016 vo výške 210 eur a rok

2017 vo výške 960 eur. Tzn. za zdaňovacie obdobie roka 2018 daňovník zaplatí

daň vo výške 1 330 eur (2 500 - (210 + 960)).

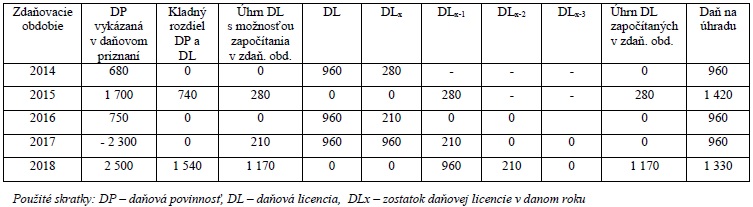

Príklad

Daňovník nie je platiteľom DPH ku koncu žiadneho z ďalej

uvedených zdaňovacích období, za ktoré jeho ročný obrat nepresiahne 500 000

eur. Za zdaňovacie obdobia rokov 2014 až 2018 vykáže daňovú povinnosť, resp.

daňovú stratu podľa tabuľky nižšie. Ako bude postupovať pri platení daňovej

licencie a pri započítavaní kladného rozdielu v jednotlivých ZO? Pre

zjednodušenie v príklade neuvažujeme s platením preddavkov na daň a s odpočtom

daňovej straty.

V daňovom priznaní za rok 2014 daňovník vykáže DP 250 eur,

ktorá je nižšia ako ustanovená výška DL, preto je povinný zaplatiť DL vo výške

480 eur. Kladný rozdiel medzi DL a skutočnou DP vykázanou v daňovom priznaní vo

výške 230 eur (480 – 250) si môže započítať na DP, ktorá prevyšuje sumu DL

v rokoch 2015 až 2017.

V daňovom priznaní za rok 2015 daňovník vykáže DP 300 eur,

ktorá je nižšia ako ustanovená výška DL, preto je povinný zaplatiť DL vo výške

480 eur. Kladný rozdiel vo výške 180 eur (480 – 300) si môže započítať v rokoch

2016 až 2018. Nakoľko daňovník nevykáže dostatočnú DP, nemôže si v zdaňovacom

období roka 2015 započítať kladný rozdiel z roka 2014 vo výške 230 eur.

V daňovom priznaní za rok 2016 daňovník vykáže DP 450 eur,

ktorá je nižšia ako ustanovená výška DL, preto je povinný zaplatiť DL vo výške

480 eur. Kladný rozdiel vo výške 30 eur (480 – 450) si môže započítať v rokoch

2017 až 2019. Nakoľko nevykáže dostatočnú DP, nemôže si v zdaňovacom období

roka 2016 započítať kladný rozdiel z roka 2014 vo výške 230 eur ani kladný

rozdiel z roka 2015 vo výške 180 eur.

V daňovom priznaní za rok 2017 daňovník vykáže daňovú stratu

500 eur. Aj v tomto prípade je povinný zaplatiť DL vo výške 480 eur. Daňovník

si môže DL vo výške 480 eur započítať v rokoch 2018 až 2020. Kladný rozdiel za

zdaňovacie obdobia rokov 2014, 2015 a 2016 si daňovník nemôže v roku 2017

započítať, nakoľko za dané obdobie vykáže daňovú stratu. Zdaňovacie obdobie

roka 2017 je posledným rokom, kedy si daňovník môže odpočítať kladný rozdiel za

rok 2014 vo výške 230 eur, preto daňovník prichádza o možnosť zápočtu tohto

kladného rozdielu.

V daňovom priznaní za rok 2018 daňovník vykáže DP 700 eur,

ktorá je vyššia ako DL, preto daňovník nie je povinný platiť DL. Má však

možnosť započítať si kladný rozdiel za rok 2015 vo výške 180 eur, za rok 2016

vo výške 30 eur a časť z kladného za rok 2017 vo výške 10 eur (spolu 220 eur).

Tzn. za zdaňovacie obdobie roka 2018 daňovník zaplatí daň vo výške 480 eur (700

- (180 + 30 + 10)). Zostatok DL zaplatenej za ZO roka 2017 vo výške 470 eur si

môže daňovník započítať ešte na DP v rokoch 2019 a 2020, ak v nich vykáže

dostatočnú DP.

Daňová licencia a

zaplatené preddavky na daň

Podľa § 46b ods. 9 ZDP, ak sú zaplatené preddavky na daň za

príslušné ZO podľa § 42 ZDP vyššie ako daň vypočítaná v podanom daňovom

priznaní a súčasne táto daň je

- vyššia ako daňová licencia, kladný rozdiel medzi zaplatenými preddavkami na daň a daňou po zápočte daňovej licencie sa použije na budúce preddavky alebo sa na základe žiadosti daňovníkovi vráti,

- nižšia ako daňová licencia, kladný rozdiel medzi zaplatenými preddavkami na daň a minimálnou výškou dane sa použije na budúce preddavky alebo sa na základe žiadosti daňovníkovi vráti a súčasne kladný rozdiel medzi daňovou licenciou a daňou bude možné započítať.

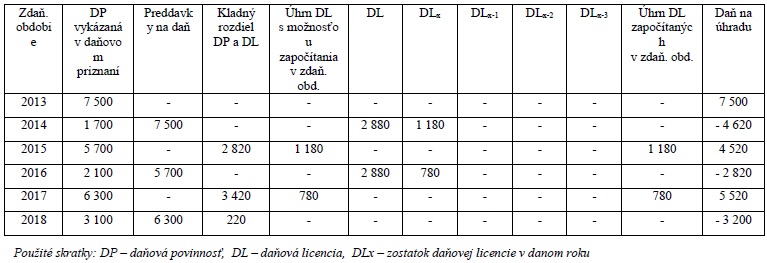

Príklad

Daňovník je platiteľom DPH ku koncu každého z ďalej

uvedených zdaňovacích období. V každom z týchto ZO jeho ročný obrat presiahne

500 000 eur. Za roky 2013 až 2018 vykáže daňovú povinnosť podľa tabuľky nižšie.

Ako bude postupovať pri platení daňovej licencie?

Na základe DP uvedenej v daňovom priznaní za rok 2013

daňovníkovi vznikla povinnosť platiť v zdaňovacom období roka 2014 štvrťročné

preddavky na daň vo výške 1 875 eur (spolu za ZO vo výške 7 500 eur). V daňovom

priznaní za rok 2014 vykáže DP 1 700 eur, ktorá je nižšia ako ustanovená výška

DL, preto je povinný zaplatiť DL vo výške 2 880 eur.

Nakoľko daňovník zaplatí za ZO roka 2014 preddavky vo výške

7 500 eur, rozdiel medzi zaplatenými preddavkami a DL vo výške 4 620 eur (7 500

– 2 880) si môže započítať na budúce preddavky alebo požiadať správcu dane o

jeho vrátenie. Zároveň kladný rozdiel medzi DL a skutočnou DP vo výške 1 180

eur (2 880 – 1 700) si môže daňovník započítať na DP, ktorá prevyšuje sumu DL v

rokoch 2015 až 2017.

Daňovníkovi v roku 2015 nevznikne povinnosť platiť preddavky.

V daňovom priznaní za rok 2015 daňovník vykáže DP 5 700 eur, ktorá je vyššia

ako DL, preto nie je povinný platiť DL. Má však možnosť započítať si kladný

rozdiel za rok 2014 vo výške 1 180 eur. Za zdaňovacie obdobie roka 2015 zaplatí

daň vo výške 4 520 eur (5 700 – 1 180). Na základe DP uvedenej v daňovom

priznaní za rok 2015 daňovníkovi vznikne povinnosť platiť v zdaňovacom období

roka 2016 štvrťročné preddavky vo výške 1 425 eur (spolu 5 700 eur).

V daňovom priznaní za rok 2016 daňovník vykáže DP 2 100 eur,

ktorá je nižšia ako DL, preto je povinný zaplatiť DL vo výške 2 880 eur.

Nakoľko daňovník zaplatí za rok 2016 preddavky vo výške 5 700 eur, rozdiel

medzi zaplatenými preddavkami a DL vo výške 2 820 eur (5 700 – 2 880) si môže

započítať na budúce preddavky alebo požiadať správcu dane o jeho vrátenie.

Zároveň kladný rozdiel medzi DL a skutočnou DP vykázanou v daňovom priznaní vo

výške 780 eur (2 880 – 2 100) si môže započítať v rokoch 2017 až 2019.

Daňovníkovi v ZO roka 2017 nevznikne povinnosť platiť preddavky.

V daňovom priznaní za rok 2017 vykáže DP 6 300 eur, ktorá je vyššia ako DL,

preto daňovník nie je povinný platiť DL. Má však možnosť započítať si kladný

rozdiel z roku 2016 vo výške 780 eur. Daňovník za ZO roka 2017 zaplatí daň vo

výške 5 520 eur (6 300 – 780). Na základe DP uvedenej v daňovom priznaní za rok

2017 daňovníkovi vznikne povinnosť platiť v roku 2018 štvrťročné preddavky vo

výške 1 575 eur (spolu 6 300 eur).

V daňovom priznaní za rok 2018 daňovník vykáže DP 3 100 eur,

ktorá je vyššia ako ustanovená výška DL, preto daňovník nie je povinný platiť

DL. Nakoľko daňovník zaplatí za zdaňovacie obdobie roka 2018 preddavky vo výške

6 300 eur, rozdiel medzi zaplatenými preddavkami a DP vo výške 3 200 eur (6 300

– 3 100) si môže započítať na budúce preddavky alebo požiadať správcu dane o

jeho vrátenie.

Zánik nároku na

zápočet daňovej licencie

Podľa § 46b ods. 8 ZDP nárok na zápočet daňovej licencie

alebo kladného rozdielu medzi daňovou licenciou a daňou vypočítanou v daňovom

priznaní zaniká:

- ak daňovníkovi nevznikne možnosť odpočítať daňovú licenciu alebo kladný rozdiel medzi daňovou licenciou a daňou vypočítanou v daňovom priznaní za predchádzajúce zdaňovacie obdobia,

- ku dňu zrušenia daňovníka bez likvidácie,

- ku dňu vstupu daňovníka do konkurzu alebo ku dňu vstupu daňovníka do likvidácie.

Príklad

Daňovník uvedený v príklade 12, ktorý vstúpi do likvidácie

15. 06. 2015, vykáže za zdaňovacie obdobie roka 2014 daňovú stratu, tzn. je

povinný zaplatiť daňovú licenciu za zdaňovacie obdobie roka 2014 vo výške 960

eur. Za zdaňovacie obdobie predchádzajúce dňu vstupu do likvidácie, za ktoré

vykáže daňovú povinnosť vo výške 360 eur, je povinný zaplatiť daňovú licenciu

vo výške 480 eur. Ku dňu vstupu daňovníka do likvidácie (ku dňu 15.6.2015) mu

zaniká nárok na zápočet daňovej licencie zaplatenej za zdaňovacie obdobie roka

2014 vo výške 960 eur a kladného rozdielu medzi daňovou licenciou a daňovou

povinnosťou za zdaňovacie obdobie predchádzajúce dňu vstupu daňovníka do

likvidácie vo výške 120 eur (480 – 360).

Poukázanie 2 % podielu zo zaplatenej daňovej licencie

Podľa § 46b ods. 10 ZDP daňovník, ktorý bol povinný zaplatiť daňovú

licenciu, je oprávnený vyhlásiť v lehote na podanie daňového priznania, že

podiel zaplatenej dane do výšky 2 % sa má

poukázať ním určenému prijímateľovi, ktorý nie je založený na podnikanie podľa

podmienok stanovených v § 50 ZDP, a to z celej výšky zaplatenej daňovej

licencie.

Zvoľte si bezplatné zasielanie newslettera e-mailom alebo RSS správ a zostaňte informovaní o novom obsahu na CFO.sk.

Dajte nám vedieť Vaše pripomienky a podnety k portálu - napíšte nám na cfo@cfo.sk.