Účtovníctvo, Dane & Legislatíva | Dane

Daňové implikácie zlúčenia materskej a dcérskej spoločnosti v reálnych hodnotách

Pri zlúčení materskej a dcérskej spoločnosti v reálnych hodnotách a precenení majetku obvykle vznikne goodwill a rozdiely z precenenia, ktoré majú dopad na základ dane nástupníckej spoločnosti

19.11.2013 | Zdroj: Deloitte

Deloitte

Pri zlúčení spoločností, ktoré boli majetkovo prepojené (napr. ako dôsledok akvizície), ovplyvňuje výpočet goodwillu, ako aj spôsob, akým sa precení majetok a záväzky zanikajúcej spoločnosti a prípadné vyčlenenie nehmotného majetku nielen finančné výkazy, ale aj daňové náklady nástupníckej spoločnosti.

Pri zlúčení dvoch spoločností musí zanikajúca spoločnosť v účtovníctve preceniť svoj majetok a záväzky na reálnu hodnotu a nástupnícka spoločnosť ich v tejto reálnej hodnote preberá do svojej otváracej súvahy. Reálnou hodnotou sa rozumie trhová cena, cena stanovená kvalifikovaným odhadom, alebo posudkom znalca.

Podľa § 17 zákona č. 595/2003 Z.z o dani z príjmov v znení neskorších predpisov (ďalej len „ZDP“) majú zlučujúce sa spoločnosti na výber, či vyčíslia základ dane v súvislosti so zlúčením v reálnych hodnotách alebo v pôvodných cenách (dva režimy pre daňové účely), t.j. najmä či pre daňové účely bude majetok a záväzky zanikajúcej spoločnosti prevzatý nástupníckou spoločnosťou v precenených (reálnych) hodnotách, alebo v pôvodných (zostatkových) cenách.

- V prípade, že sa pri zlúčení spoločností rozhodnú

vyčísliť základ dane v pôvodných cenách, prípadný identifikovaný nehmotný

majetok a goodwill nebudú ovplyvňovať daňový základ nástupníckej spoločnosti.

- Ak sa pri zlúčení spoločností rozhodnú vyčísliť

základ dane v reálnych hodnotách, t.j. pre daňové účely prevezme

nástupnícka spoločnosť majetok a záväzky zanikajúcej spoločnosti

v reálnych hodnotách, prípadný identifikovaný nehmotný majetok a goodwill

sa v nástupníckej spoločnosti môže zahŕňať do daňových výdavkov resp. daňovo

odpisovať.

Výber daňového režimu sa odporúča písomne zdokumentovať (zvyčajne v zmluve o zlúčení). Zmluva o zlúčení môže okrem iného stanoviť aj rozhodný deň, ku ktorému musí nástupnícka spoločnosť pripraviť otváraciu súvahu. V zmysle príslušných zákonov nesmie byť rozhodný deň neskorší, ako deň nadobudnutia účinkov zlúčenia.

Daňové dopady sa pokúsime vysvetliť na jednoduchom príklade:

Spoločnosť A kúpila 100%-ný podiel v spoločnosti B za kúpnu cenu 100, pričom následne zamýšľa realizovať zlúčenie v reálnych hodnotách. Individuálne súvahy spoločností v momente po akvizícii vyzerajú nasledovne:

Spoločnosť B pred zlúčením precení svoj majetok a záväzky na reálnu hodnotu v mimoriadnej účtovnej závierke. Pre zjednodušenie predpokladajme, že dôjde iba k preceneniu aktív na hodnotu 70 a ignorujeme prípadné iné vplyvy (odložené dane, impairment goodwillu apod.)

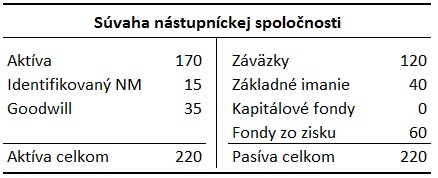

Okrem toho nástupnícka spoločnosť identifikuje v dcérskej spoločnosti nehmotné aktíva v podobe zákazníckeho kmeňa, ktoré ocení na 15. Táto čiastka sa vyčlení z goodwillu a vykáže ako samostatný nehmotný majetok v súvahe nástupníckej spoločnosti, ktorá vyzerá nasledovne:

Daňové implikácie pre nástupnícku spoločnosť sú pri vyčíslení základu dane v súvislosti so zlúčením v reálnych hodnotách nasledovné:

- Goodwill sa amortizuje do daňových nákladov podľa

rozhodnutia spoločnosti jednorázovo alebo postupne, minimálne však v ročnej

výške, ktorá zodpovedá 1/7 celkovej hodnoty goodwillu a maximálne po dobu

7 za sebou nasledujúcich daňových období. Spoločnosť sa môže rozhodnúť,

v akej výške a v ktorom roku goodwill zahrnie do daňových výdavkov (napr.

môže odpísať 100% hodnoty hneď v prvom roku), musí však rešpektovať vyššie

uvedené obmedzenia. Osobitné pravidlá sa uplatňujú, ak bude nástupnícka

spoločnosť zrušená, bude na ňu vyhlásený konkurz, alebo ak uskutoční predaj alebo

vklad podniku.

- Keďže v zanikajúcej spoločnosti boli precenené aktíva z hodnoty

uvedenej v účtovníctve (60)

na reálnu hodnotu 70 (napr. stroje a zariadenia, nehnuteľnosti

a pod.), nástupnícka spoločnosť prevezme tieto aktíva v ich reálnej

(v tomto príklade zvýšenej) cene pre daňové účely a z nej sa následne

budú uplatňovať daňové odpisy. Precenenie majetku má tak vplyv na výšku

daňových odpisov.

- Vyčlenený nehmotný majetok v hodnote 15 sa daňovo

odpisuje v súlade s účtovníctvom.

- Oceňovací rozdiel z precenenia majetku vo výške 10 nástupnícka

spoločnosť zahŕňa do základu dane v minimálnej ročnej výške 1/7 celkovej

hodnoty a maximálne po dobu 7 rokov, ak sa nerozhodne, že ho zahrnie do

základu dane zanikajúca spoločnosť. V našom prípade sa jedná o kladný oceňovací rozdiel, ktorý

zvýši základ dane. V súvahe nástupníckej spoločnosti sa oceňovací rozdiel

nevykáže, pretože sa eliminuje oproti finančnej investícii. Osobitné pravidlá sa uplatňujú, ak bude

nástupnícka spoločnosť zrušená, bude na ňu vyhlásený konkurz, alebo ak

uskutoční predaj alebo vklad podniku.

Celková hodnotu daňového štítu vzniknutého zo zlúčenia predstavuje pre nástupnícku spoločnosť hodnotu upraveného goodwillu a vyčlenených nehmotných aktív. Ako sme uviedli, daňový efekt majú aj oceňovacie rozdiely vzniknuté pri zlúčení a zvýšená daňová vstupná cena majetku prevzatého nástupníckou spoločnosťou pri zlúčení. Tento efekt je však z dlhodobého hľadiska vzájomne kompenzovaný.

Pomerne flexibilné pravidlá pri zahŕňaní goodwillu a oceňovacích rozdielov do základu dane spolu s možnosťou prerušenia daňového odpisovania u hmotného majetku poskytujú zaujímavé možnosti úprav základu dane.

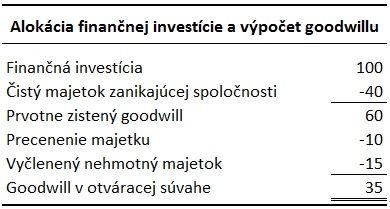

Ilustratívny výpočet goodwillu a alokácie kúpnej ceny

Zjednodušene možno výpočet goodwillu pre náš ilustratívny príklad zlúčenia uvedený vyššie znázorniť nasledovne:

Pri výpočte prvotného goodwillu sa porovnáva výška kúpnej ceny (resp. finančnej investície) s čistou hodnotou majetku (aktíva mínus záväzky) zanikajúcej spoločnosti. V našom prípade má prvotne zistený goodwill hodnotu 60. Časť z tohto rozdielu sa alokuje na zvýšenie (alebo zníženie) hodnoty majetku a záväzkov pri ich precenení na reálnu hodnotu (napr. v našom prípade sme majetok precenili zo 60 na 70) a tým sa hodnota prvotného goodwillu znížila na 50.

Precenenie majetku v zanikajúcej spoločnosti na reálnu hodnotu nie je potrebné spracovať vo forme znaleckého posudku a manažment môže použiť kvalifikovaný odhad, ten však musí byť založený na podporných kalkuláciách a musí byť obhájiteľný tak pred audítorom, ako aj daňovým úradom.

Následne je potrebné preskúmať, či zanikajúca spoločnosť disponuje nehmotnými aktívami, ako napr. portfólio zákazníkov, ochranná známka, alebo výhodné obchodné zmluvy apod., ktoré nemá zaúčtované v súvahe. Ak sa takéto aktíva identifikujú, je potrebné ich oceniť a kapitalizovať do aktív nástupníckej spoločnosti. Na ocenenie sa používajú špeciálne postupy určené pre oceňovanie nehmotných aktív, pričom sa zisťuje hodnota, akú majú tieto aktíva pre nástupnícku, nie pre zanikajúcu spoločnosť. Takto zistené a ocenené nehmotné aktíva sa vykážu samostatne a efektívne ovplyvňujú výslednú hodnotu goodwillu. V našom príklade sme identifikovali nehmotné aktíva vo výške 15, čím sme výšku goodwillu vykázaného v otváracej súvahe nástupnickej spoločnosti znížili na 35.

V prípade, že po precenení majetku a záväzkov a vyčlenení nehmotných aktív stále zostáva časť kúpnej ceny nealokovaná, zaúčtuje sa ako goodwill.

Ak vznikne záporný goodwill (t.j. hodnota finančnej investície je nižšia ako čistá hodnota majetku zanikajúcej spoločnosti), postupuje sa rovnako, pričom oceňovacie rozdiely a prípadný vyčlenený nehmotný majetok zvyšujú záporný goodwill. Daňové odpisovanie záporného goodwillu zvyšuje v nástupníckej spoločnosti daňový základ pre daň z príjmov. V takom prípade by spoločnosť mohla uvažovať o zlúčení v pôvodných cenách.

Ak nástupnícka spoločnosť vykáže vysokú hodnotu goodwillu, daňový úrad môže skúmať jeho opodstatnenie a napríklad namietať, že časť kúpnej ceny mala byť vyčlenená a alokovaná na iné nehmotné aktíva. V podstate je to logické tvrdenie, pretože ak kupujúci zaplatil za kupovanú spoločnosť oveľa vyššiu cenu, ako je čistá hodnota jej aktív, evidentne má kupovaná spoločnosť pre kupujúceho dodatočnú hodnotu, ktorá môže spočívať v nehmotných aspektoch, ako je ochranná známka či duševné vlastníctvo (napr. patent). Okrem toho je potrebné každý rok testovať účtovnú hodnotu goodwillu na prípadné znehodnotenie. Aj preto je výpočet goodwillu a alokáciu kúpnej ceny potrebné urobiť odborne a podporiť kalkuláciami tak, aby bola obhájiteľná.

Z hľadiska daňového plánovania je najmä vhodné zohľadniť, aké má materská a zanikajúca spoločnosť umoriteľné daňové straty, aký daňový zisk / stratu očakáva v najbližších rokoch a aká je štruktúra jej majetku (dlhodobý vs krátkodobý).

Podmienená časť kúpnej ceny

Pri akvizíciách spoločností môže nastať situácia, že predávajúci dostane časť kúpnej ceny zaplatenú až po určitom čase po uzatvorení transakcie, pričom jej vyplatenie alebo jej výška môže závisieť napr. od dosiahnutia vopred stanovených finančných výsledkov. Odhad tejto čiastky sa do kúpnej ceny pre účely výpočtu goodwillu môže zahrnúť vtedy, ak je pravdepodobné, že podmienky jej vyplatenia budú splnené.

Pre kupujúceho je výhodné kúpnu cenu o túto podmienenú čiastku navýšiť, pretože sa zvyšuje hodnota goodwillu, ktorú môže za splnenia vyššie uvedených predpokladov odpísať do daňových nákladov. Ak by však podmienky neboli splnené a podmienená časť kúpnej ceny by nebola predávajúcemu zaplatená, daňový úrad by mohol uplatnenie daňových odpisov vzťahujúcich sa k tejto časti goodwillu napadnúť.

Účtovné a daňové posúdenie zlúčenia v tomto článku vychádza zo slovenských účtovných a daňových predpisov. Nerieši metodiku účtovania podľa Medzinárodných štandardov pre finančné výkazníctvo (IFRS).

Spoločnosť Deloitte poskytuje odborné poradenské služby pri zlučovaní spoločností a pri súvisiacom výpočte goodwillu a alokácii kúpnej ceny. V prípade otázok môžete kontaktovať autorov článku Romana Maďara z oddelenia finančných služieb, Martina Sabola alebo Vladimíra Kovára z oddelenia daňového poradenstva na rmadar@deloitteCE.com, msabol@deloitteCE.com a vkovar@deloitteCE.com.

Na spoločnosť Deloitte sa vzťahuje obmedzenie zodpovednosti Prevádzkovateľa portálu CFO.sk a jeho odborných prispievateľov a partnerov.

Zvoľte si bezplatné zasielanie newslettera e-mailom alebo RSS správ a zostaňte informovaní o novom obsahu na CFO.sk.

Dajte nám vedieť Vaše pripomienky a podnety k portálu - napíšte nám na cfo@cfo.sk.